La crisi della siderurgia costituisce uno snodo cruciale della crisi europea. Il piano d’azione stilato a giugno dalla Commissione Europea individua nella concorrenza cinese uno dei problemi principali del settore:

La crisi della siderurgia costituisce uno snodo cruciale della crisi europea. Il piano d’azione stilato a giugno dalla Commissione Europea individua nella concorrenza cinese uno dei problemi principali del settore:

Attualmente l’industria siderurgica cinese rappresenta quasi il 50 % della produzione globale di acciaio e la Cina è il maggior esportatore mondiale di questo materiale. La sovraccapacità della Cina ha recentemente iniziato a destare preoccupazione. In aggiunta a ciò il consumo interno ha subito una contrazione, mentre la produzione eccede il consumo in misura crescente.[1]

La Commissione evoca in sostanza il pericolo che il mercato europeo possa essere “invaso” da prodotti siderurgici provenienti dall’Estremo Oriente. Massicce importazioni andrebbero così a sostituire le produzioni comunitarie in un quadro di accentuata concorrenza. Si tratta di un timore fondato? E soprattutto, è davvero questo il problema principale che attanaglia l’industria europea dell’acciaio? Vi è motivo di ritenere di no. In realtà, come vedremo, quello della siderurgia costituisce un caso per molti versi emblematico di quel vasto processo di ristrutturazione degli assetti capitalistici continentali che la crisi dell’eurozona ha drasticamente accelerato e che sembra trovare il suo principale punto di caduta in uno scontro sempre più accentuato tra gli interessi strategici dell’industria tedesca e le condizioni di tenuta dei settori industriali dell’Italia e degli altri paesi periferici dell’Unione monetaria europea.

Arrivano i cinesi?

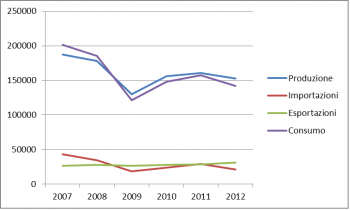

La crisi economica ha avuto pesanti ripercussioni sulla siderurgia europea. Per quanto riguarda il consumo di laminati a caldo piani e lunghi, dopo il tracollo registrato nel 2009 e l’incerta ripresa dei due anni successivi, nel 2012 si è assistito a un nuovo tonfo, che ha portato a una caduta del trenta percento rispetto al 2007. Riguardo alla produzione, la contrazione è stata del diciotto percento dal 2007, pur grave ma meno accentuata rispetto ai consumi grazie alla contestuale crescita delle esportazioni extra-UE, che nello stesso periodo sono aumentate del 18,5% (v. grafico 1).

Grafico 1. L’andamento del mercato siderurgico europeo durante la crisi (in milioni di ton.). 2007-2012.

Fonti: Eurofer, World Steel Association. Nostre elaborazioni

La ricerca di sbocchi sui mercati extracomunitari non è stata l’unica conseguenza della crisi. I produttori UE si sono cimentati anche in un aggressivo processo di sostituzione delle importazioni extra-Ue, che ha determinato il dimezzamento degli acquisti provenienti da altre aree del mondo: tra 2007 e 2012, il rapporto fra import extra-UE e consumo di beni siderurgici è passato dal 21 al 15%. La recessione, in definitiva, ha indotto i produttori europei a trovare nuovi sbocchi tanto sui mercati terzi quanto sul mercato interno. Il pericolo dei “cinesi alle porte”, pronti a invadere il mercato europeo con milioni di tonnellate di acciaio, risulta dunque smentito dai dati. In anni tutt’altro che facili a causa di una forte contrazione del mercato, la siderurgia europea nel complesso si è dimostrata in grado di far fronte efficacemente alla pressione dei concorrenti extra-comunitari.

Deutschland über alles

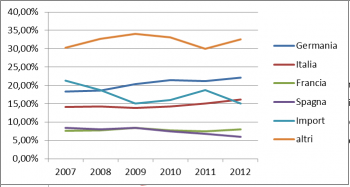

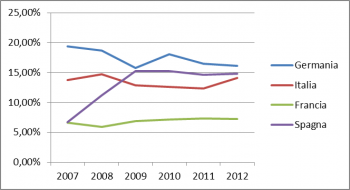

In quale misura i produttori europei hanno partecipato alla sostituzione delle importazioni e alla penetrazione dei mercati extracomunitari? I dati mostrano che questi processi si sono distribuiti in maniera tutt’altro che uniforme tra le aziende dei diversi paesi. La nostra analisi riguarderà i quattro principali produttori dell’Unione: Germania, Italia, Francia e Spagna, che insieme totalizzano oltre la metà della produzione comunitaria. Osserviamo in primo luogo il contributo della produzione nazionale al consumo di beni siderurgici all’interno dell’UE. Sotto questo profilo, si può notare una crescita costante della quota di produzione tedesca. Aumenta, anche se a un ritmo inferiore, anche quella italiana; contestualmente la componente francese resta sostanzialmente stabile, mentre quella spagnola crolla (v. grafico 2).

Grafico 2. (Produzione nazionale – export extra UE)/consumo apparente UE (in %). 2007-2012.

Fonti: Federacciai, Fédération Française de l’Acier (FFA), Stahl-Zentrums, Uniòn de Empresas Siderùrgicas (UNESID). Nostre elaborazioni.

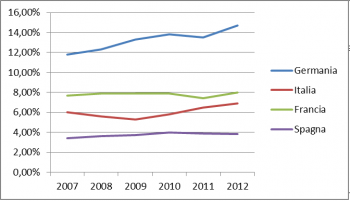

Il processo di sostituzione delle importazioni extracomunitarie sembra dunque aver giovato in primo luogo alla principale industria siderurgica europea: i produttori tedeschi hanno conseguito questo risultato in virtù di una più profonda penetrazione negli altri mercati comunitari e del rafforzamento della propria presenza sul rispettivo mercato nazionale. Se guardiamo i dati sulle quote dei consumi di ciascun paese coperte dalle produzioni siderurgiche dei partners europei, possiamo notare che tra il 2007 e il 2012 il peso dell’export tedesco sui mercati degli altri membri UE è passato da 11,8 a 14,7 punti percentuali; contestualmente la presenza di flussi di provenienza italiana è aumentata di appena un punto, mentre è rimasta stabile quella relativa alle esportazioni francesi e spagnole (v. grafico 3).

Grafico 3. Export nazionale verso UE /consumo apparente UE – consumo apparente nazionale (in %). 2007-2012.

Fonti: Iid.

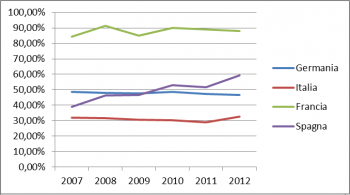

Sul versante opposto, la quota di importazioni della Germania dagli altri paesi dell’Unione in rapporto al consumo interno tedesco è arretrata, mentre sul mercato iberico i flussi di beni siderurgici provenienti dagli altri paesi UE sono esplosi. Nello stesso frangente, la nostra siderurgia è riuscita a presidiare il mercato nazionale dalle incursioni dei concorrenti comunitari, mentre quella francese ha perso qualche posizione (in un quadro che vede comunque il mercato transalpino storicamente più esposto ai flussi in entrata e in uscita dagli altri paesi UE). (v. grafico 4)

Grafico 4. Import da UE/consumo apparente nazionale (in %). 2007-2012.

Fonti: Iid.

Spagna, Francia e Italia hanno in parte compensato le difficoltà sul mercato europeo cercando di massimizzare il saldo attivo con le aree extracomunitarie. Sul fronte del contenimento delle importazioni dal resto del mondo le prestazioni sono state indubbiamente notevoli, consentendo all’Italia di sostituire una certa quota di import con produzione nazionale, alla Francia di bilanciare la crescita degli acquisti intra-UE e alla Spagna di ridurre l’impatto del boom dei flussi di acciaio di provenienza europea. Nel frattempo è mutata drasticamente la composizione delle spedizioni di beni UE verso altre aree, con la Spagna che nel 2012 è arrivata quasi a insidiare il primato tedesco, vedendo più che raddoppiare la propria partecipazione all’export; in crescita – anche se in misura meno rilevante – sono risultate anche le quote italiana e francese, mentre la componente tedesca ha subito una significativa contrazione (v. grafico 5).

Grafico 5. Export extra UE nazionale/Export extra UE comunitario (in%). 2007-2012

Fonti: Iid.

In sintesi, le tensioni maturate in seno al mercato siderurgico europeo a seguito del crollo della domanda hanno provocato un’accentuazione complessiva della concorrenza fra produttori, intra ed extra-comunitari. I tedeschi sono riusciti a estendere la propria presenza sul mercato nazionale e sugli altri mercati comunitari, dimostrando una straordinaria capacità di penetrazione a scapito sia degli esportatori extra-UE che dei concorrenti europei; più modesto è stato lo sforzo di affermazione dei produttori tedeschi sui mercati esterni all’Unione. All’estremo opposto si collocano i produttori spagnoli, i quali hanno perso rilevantissime posizioni sul mercato nazionale a vantaggio dei concorrenti UE, non sono stati in grado di conquistare porzioni degli altri mercati comunitari e hanno solo in parte compensato tale dinamica con una sempre maggiore estroflessione verso il resto del mondo. Nel mezzo, fra i casi che abbiamo esaminato, troviamo i produttori italiani e francesi: in particolare, la nostra siderurgia ha subìto meno la pressione degli altri produttori UE ed è riuscita a recuperare fette di mercato nazionale strappandole ai concorrenti extracomunitari; diversamente, gli operatori transalpini hanno appena compensato l’incremento dell’import di derivazione UE con la sostituzione dei flussi di acciaio provenienti da altre aree.

A quanto pare, dunque, la capacità di penetrazione dei mercati limitrofi, assieme alla tenuta di un mercato interno che ha risentito meno degli altri del crollo della domanda, hanno permesso alla siderurgia tedesca di resistere più efficacemente dei concorrenti comunitari alla caduta della domanda complessiva di acciaio. Fra i paesi considerati, infatti, la Germania è la sola che ha visto aumentare la rispettiva quota sul totale della produzione di laminati UE (dal 22,4% al 24%); il contributo italiano e francese è rimasto stabile, mentre quello spagnolo è declinato dal 10 all’8,6%.

L’eurocentrismo strategico dei produttori tedeschi

Come si spiegano tali esiti? Verrebbe da rispondere che una migliore organizzazione produttiva deve aver permesso ai produttori tedeschi di avere la meglio sui concorrenti. A ben vedere, tuttavia, la vicenda si rivela più complessa. Le siderurgie spagnola e francese sono caratterizzate da un’elevatissima concentrazione: in entrambi i casi una sola azienda, Arcelor Mittal (il principale produttore mondiale d’acciaio), esprime una quota molto rilevante della produzione nazionale (rispettivamente, 45 e 70% nel 2012)[2]. Le ragioni di questo primato risalgono alla storia della siderurgia di quei paesi. Prima di essere acquisita nel 2006 dal gruppo indiano Mittal, Arcelor nasce nel 2002 dalla concentrazione di tre grandi “campioni nazionali”: la lussemburghese Arbed, la spagnola Aceralia e la francese Usinor. A loro volta, questi ultimi due gruppi sono emersi nel decennio precedente dalla fusione fra i principali produttori siderurgici dei rispettivi paesi (Usinor, Sacilor e Sollac, in Francia; ENSIDESA e Altos Hornos de Vizcaya, in Spagna). La fusione mantenne il carattere pubblico delle aziende, che venne meno solo a seguito della privatizzazione di metà anni ’90. Una struttura appena meno concentrata è presente in Germania, dove i due principali produttori (Thyssen Krupp e Salzgitter – a loro volta emersi da imponenti concentrazioni: fra Thyssen, Krupp e Hoesch, il primo; fra Salzigitter e Mannesman, il secondo) esprimono quasi il 50% della produzione; se si conta anche la quota di Arcelor Mittal (che in Germania ha ereditato gli stabilimenti di Brema, rilevato da Arbed nel 1994, e di Eisenhüttenstadt, comprato alla caduta della Germania Est dalla belga Cockerill Sambre, in seguito acquisita da Usinor), i primi tre gruppi del paese realizzano circa i due terzi dell’output nazionale[3].

Ma la differenza più profonda fra le industrie siderurgiche dei paesi in questione riguarda la nazionalità e quindi anche la dislocazione dei capitali che controllano le imprese appena citate. Come si è detto, Arcelor è ormai divenuta l’estensione europea del colosso indiano Mittal; di contro la componente maggioritaria della siderurgia tedesca rimane con la “testa” ben radicata in Germania. Tale circostanza non è senza conseguenze sulla strategia industriale seguita dai diversi gruppi. Dallo scoppio della crisi Arcelor Mittal ha avviato un processo di ridimensionamento della propria presenza nel vecchio continente: se ancora nel 2010 circa la metà dell’acciaio prodotto dal colosso indiano era localizzato in area UE, nel 2012 tale quota si è ridotta al 43%[4]. Di contro, la gran parte della produzione di Thyssen Krupp, il principale operatore tedesco, resta concentrata in Germania. E’ chiaramente l’esito di due diversi approcci al mercato europeo: se per i produttori tedeschi questo rappresenta uno sbocco indispensabile, lo stesso non può dirsi per una multinazionale con ramificazioni globali. I tedeschi sono obbligati a sostenere sforzi significativi pur di conquistare quote crescenti presso il loro mercato di riferimento, accettando soprattutto le conseguenze di una pressione sui profitti derivante da livelli dei prezzi non remunerativi. Arcelor Mittal può invece diversificare con maggiore elasticità i propri sbocchi, risultando meno dipendente dal mercato europeo. Tale differenza sembra riflettersi nei conti economici dei gruppi in questione: stando ai valori del biennio 2010-2011, si registra per TK e Salzgitter un azzeramento della redditività, a fronte di risultati comunque positivi conseguiti da Arcelor Mittal[5].

I nodi della siderurgia italiana

Veniamo al nostro paese. Le imprese che operano sul territorio italiano sono quasi tutte a capitale nazionale; con la sola eccezione del gruppo Riva prima del commissariamento di ILVA, nella maggior parte dei casi si tratta di operatori di medie o piccole dimensioni. Rari sono gli esempi di imprese siderurgiche italiane con una significativa presenza all’estero. La struttura produttiva della siderurgia italiana appare inoltre meno concentrata rispetto a quella degli altri grandi produttori comunitari: il principale gruppo del paese, Riva, nel 2011 ha realizzato poco più di un terzo della produzione nazionale di laminati (circa 9,5 milioni di ton.); insieme al secondo produttore, Arvedi (2,5 milioni ton.), si arriva al 44% dell’output italiano nell’anno in questione. Gli altri operatori nazionali hanno capacità ancora inferiori, e le rispettive produzioni oscillano intorno al milione di tonnellate. Tale frammentazione è un elemento da considerare nel valutare i recenti risultati d’esercizio della siderurgia italiana. Se infatti i tedeschi sono riusciti a reggere il crollo della domanda comunitaria – e anzi ad approfittarne per lanciare una strategia di espansione sui mercati UE – ciò è dovuto anche a una migliore organizzazione del settore, in cui un ruolo decisivo è giocato da grandi concentrazioni industriali caratterizzate da economie di scala tali da compensare la flessione dei prezzi e la relativa contrazione dei profitti.

Se a tali considerazioni si somma l’evidenza della crisi in cui versano alcuni importanti gruppi (Riva su tutti, ma anche Lucchini e l’ormai ex unità Thyssen Krupp di Terni), le prospettive della siderurgia italiana appaiono tutt’altro che confortanti. L’eventuale esito negativo di queste vicende aziendali acuirebbe la frammentazione che già caratterizza il settore, indebolendolo ulteriormente. Tale prospettiva esporrebbe dunque il nostro paese alla penetrazione da parte delle vicine produzioni tedesche, con conseguenze facilmente prevedibili sulla bilancia commerciale.

Mezzogiornificazione

Qualsiasi indirizzo di politica siderurgica si voglia seguire nel nostro paese, non si possono ignorare le tendenze descritte in questa breve nota. Lo sforzo compiuto dai produttori tedeschi è apertamente teso a consolidare l’egemonia sul mercato europeo. Non è casuale l’opposizione che i rappresentanti della Repubblica Federale hanno manifestato in sede comunitaria nei confronti delle proposte di gestione condivisa della crisi di sovracapacità che affligge la siderurgia europea. Tale presa di posizione echeggia per più di un verso quella assunta dai vertici di Volkswagen contro Sergio Marchionne, che in qualità di presidente dell’Associazione Europea dei Produttori di Auto aveva accusato i marchi tedeschi di dumping sui prezzi e aveva chiesto alla Commissione Europea di avviare una strategia concordata di ridimensionamento della capacità produttiva del settore. D’altra parte, la siderurgia tedesca non potrebbe che beneficiare dell’eventuale chiusura di importanti stabilimenti concorrenti. La sovracapacità del mercato europeo verrebbe almeno in parte ridimensionata e si assisterebbe quindi a una minore pressione al ribasso sui prezzi. A questo proposito, l’ASSOFERMET, associazione di commercianti e utilizzatori di prodotti siderurgici, ha stimato che l’eliminazione dell’unità di Taranto – che ha operato fino ad oggi da price leader – determinerebbe un rincaro dei prezzi dei laminati piani di circa 50 Euro/ton – corrispondente a un incremento dell’11-12% rispetto ai livelli correnti[6].

Vi è dunque motivo di ritenere che i rappresentanti dell’industria tedesca vedano la crisi in chiaroscuro, e siano maggiormente attratti dal dispiegamento di opportunità cui essa dà luogo che intimoriti dai rischi che porta con sé. Per questo sono indotti a preferire un contesto competitivo a qualsiasi ipotesi di coordinamento politico delle ristrutturazioni. Questa posizione, del resto, non si manifesta solo nei settori dell’industria in senso stretto. In fin dei conti essa caratterizza le autorità tedesche anche in tema di unione bancaria, concepita come processo eminentemente competitivo e scoordinato, potenziale preludio per una stagione di acquisizioni di istituti bancari dei paesi periferici da parte dei capitali del “centro” dell’Unione.[7]

La crisi dell’industria dell’acciaio sembra dunque costituire una cartina di tornasole di processi di ristrutturazione ben più ampi. Nei principali settori dell’industria europea gli operatori tedeschi appaiono in grado di attraversare la crisi traendone vantaggi in termini di espansione delle rispettive quote di mercato. Tale strategia, pur comportando sacrifici nel breve periodo, consolida la presenza delle aziende tedesche nel mercato europeo. Si tratta di un progetto egemonico dichiarato, che si basa sulla consapevolezza che il quadro macroeconomico tende a favorirle. Basti ricordare che l’adozione dell’euro, impedendo ai paesi periferici di svalutare, accentua le divergenze di competitività soprattutto nei settori la cui domanda risulta maggiormente sensibile ai differenziali di prezzo. Inoltre le politiche di austerity hanno agito più pesantemente sulle periferie europee, deprimendo i rispettivi mercati interni. Per ragioni strutturali e politiche, dunque, la crisi economica europea di dispiega in termini asimmetrici sulla Unione monetaria. La scommessa tedesca è che in un simile scenario i concorrenti europei saranno destinati a un progressivo ridimensionamento. E’ esattamente lo scenario prospettato dal “monito degli economisti” apparso di recente sulle colonne del Financial Times e sottoscritto da numerosi esponenti della comunità accademica internazionale[8]: l’Unione monetaria europea e le sue politiche accentuano la crisi economica e allargano i divari tra paesi, favorendo le aree forti del continente a scapito di quelle più deboli. Il pericolo evocato è una drastica “mezzogiornificazione” delle periferie europee. Passando attraverso una selezione darwiniana, interi settori strategici delle aree periferiche d’Europa stanno andando incontro a processi di centralizzazione e concentrazione i cui esiti sono la desertificazione produttiva o la crescente dipendenza dalle aree centrali dell’Unione.

Emiliano Brancaccio e Salvatore Romeo

* articolo pubblicato su Limes. Rivista italiana di geopolitica, marzo 2014

[1] Commissione Europea, Un futuro per l’acciaio in Europa, Bruxelles, 11 giugno 2013.

[2] V. ArcelorMittal, Memoria de Responsabilitad Corporativa 2011. ArcelorMittal en Espana e Id., Rapport responsabilité sociétale. ArcelorMittal France 2011.

[3] V. Stahl Zentrum, The largest steel producers in Germany 2012.

[4] V. ArcelorMittal, Factbook 2010, e Id., Factbook 2012.

[5] Riccardo Colombo e Vincenzo Comito, L’Ilva di Taranto e cosa farne, Edizioni dell’Asino 2013, p. 75.

[6] Alexandra Chapman, ASSOFERMET DAY: ‘Taranto must close’ for European flat steel prices to rise, Steelfirst, 15 novembre 2013

[7] Emiliano Brancaccio, La nazionalità delle banche e i rischi dell’unione bancaria, Il Sole 24 Ore, 26 settembre 2013

[8] AA.VV., The economists’ warning: European governments repeat mistakes of the Treaty of Versailles, Financial Times, 23 settembre 2013.